En los últimos años América Latina se ha sumado a la revolución Fintech mundial, creando ecosistemas de innovación y emprendimiento que permiten el desarrollo de nuevos emprendimientos tecnológicos que ofrecen productos y servicios financieros altamente innovadores. Han sido varios los estudios e informes que han reflejado el elevado ritmo de crecimiento del sector en la región, como el 2017 Trend Watch de LAVCA, donde se reflejó que el sector Fintech representa el 25% de las inversiones de capital riesgo en IT en la región ; o el recientemente publicado informe del BID y Finnovista, donde se identificaron más de 700 startups Fintech en Latinoamérica.

Finnovista viene realizando diferentes informes Fintech Radars de los países más importantes de la región para contar con una fuente de datos exhaustiva de los emprendimientos Fintech, poder evaluar la evolución del sector en la región, y dar visibilidad y notoriedad a un movimiento que avanzará a la región al mundo de las finanzas digitales ubicuas e inclusivas . A día de hoy ya se han publicado estudios de Argentina, Brasil, Chile, Colombia, Ecuador y Perú, y en esta ocasión, se ha realizado una actualización de la última versión del Fintech Radar México, publicada en agosto de 2016 por Finnovista.

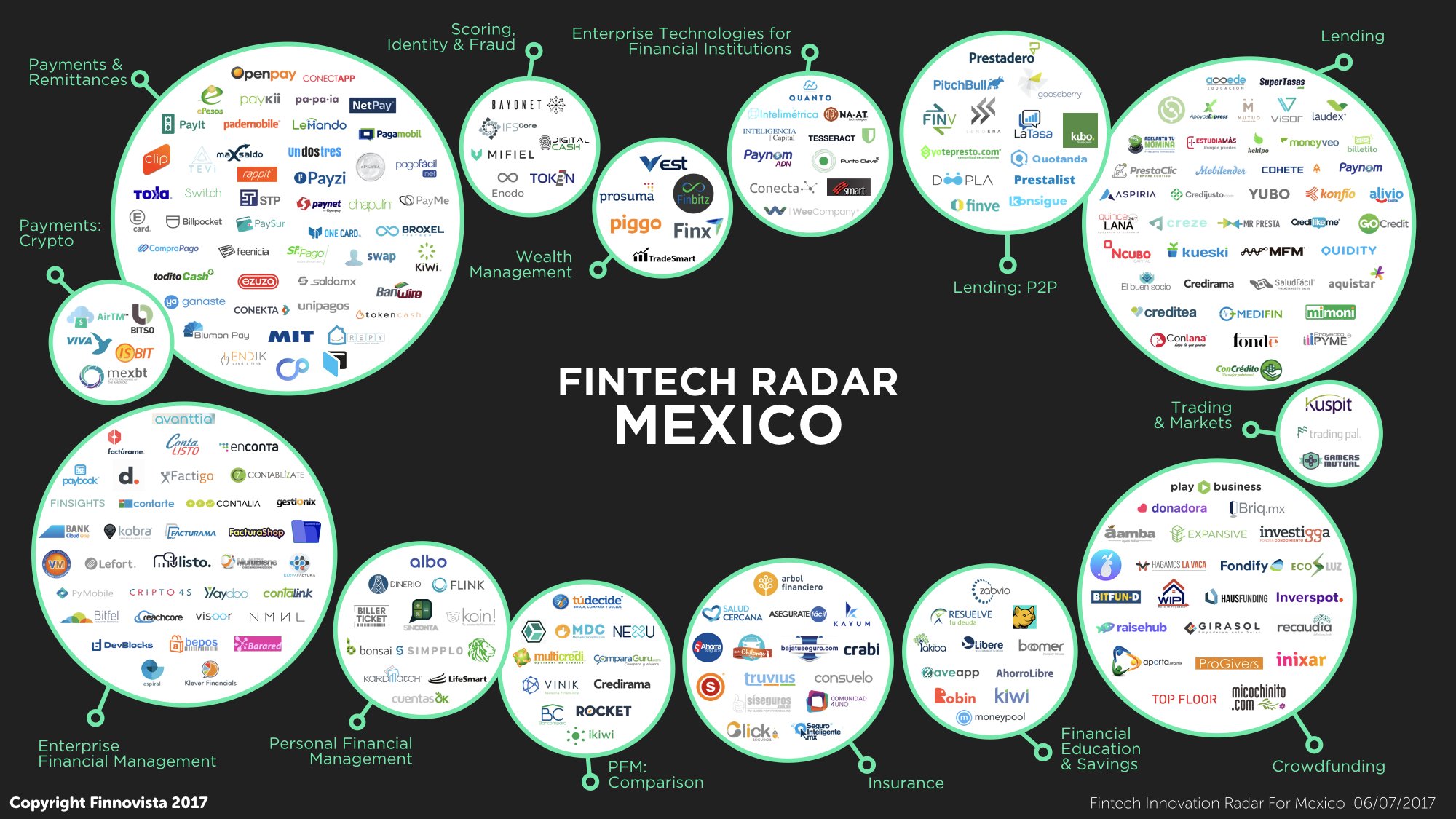

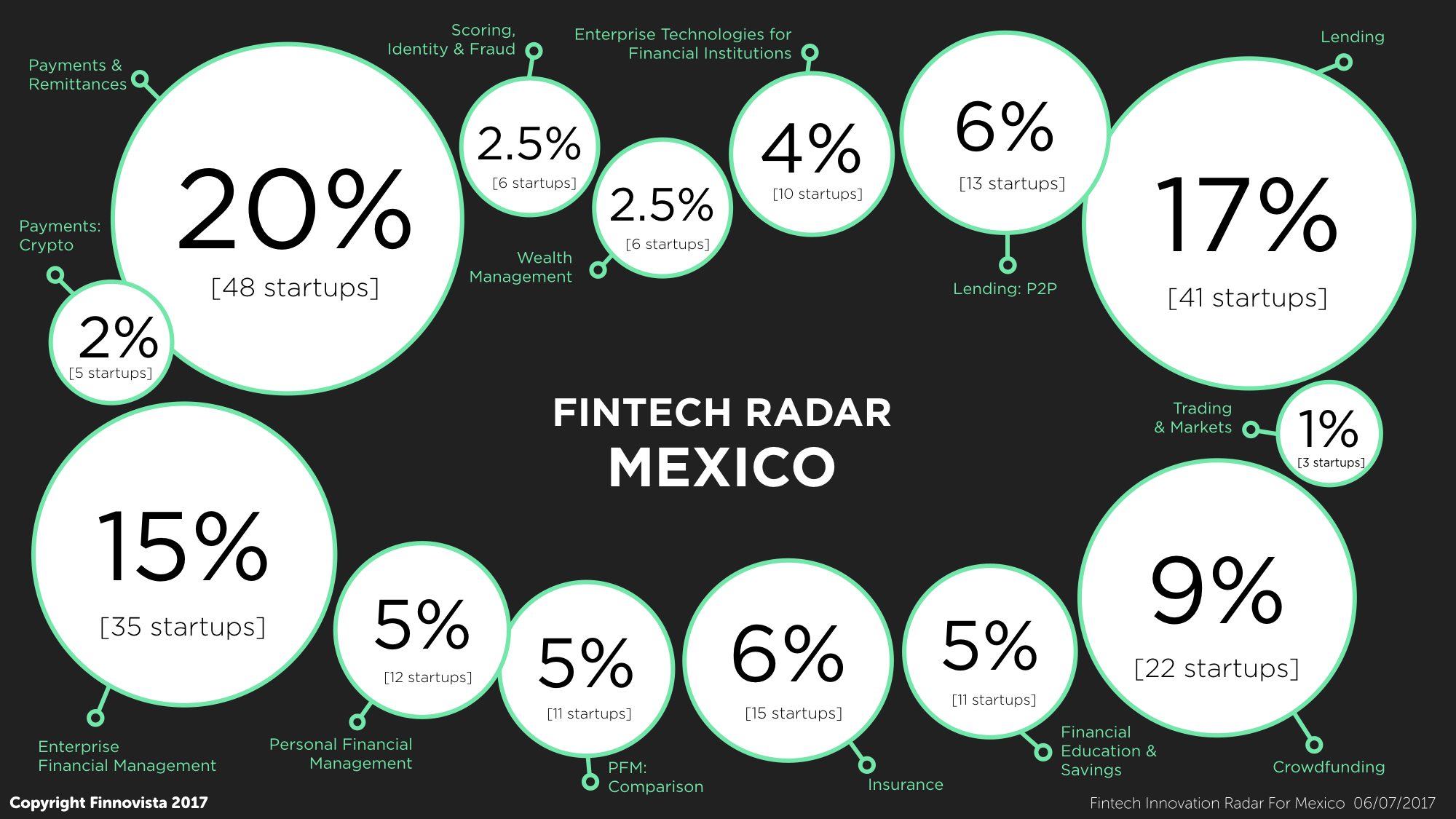

En esta versión actualizada del Fintech Radar México (del 6 de julio 2017) se han identificado 238 startups Fintech distribuidas en 11 segmentos diferentes, lo que supone un crecimiento en el número de startups Fintech del 50% desde la última publicación de agosto de 2016, donde se identificaron 158 startups, es decir se han creado 80 nuevas startups Fintech en los últimos 10 meses en el país. Esta cifra posiciona nuevamente a México como el ecosistema Fintech más grande de América Latina, por delante de Brasil, que quedaría relegado a una segunda posición con 230 startups, según el informe más reciente publicado por el BID y Finnovista en el segundo trimestre de 2017.

Una alta penetración de internet y los dispositivos móviles inteligentes, un fuerte ecosistema de emprendimiento y de comercio electrónico, una baja penetración de la bancarización y una oferta de crédito al consumo poco sofisticada, son tan solo algunas de las características particulares del mercado mexicano que hacen de este país emergente uno de los terrenos más fértiles para el desarrollo de la industria Fintech. Además, el último año el crecimiento económico de México fue impulsado casi exclusivamente por el consumo privado apoyado por la baja inflación, las remesas de trabajadores y la expansión del crédito, lo cual acentúa el papel de las Fintech en el desarrollo de la economía mexicana al representar alternativas más eficientes y menos costosas que los métodos tradicionales de crédito y envío de remesas.

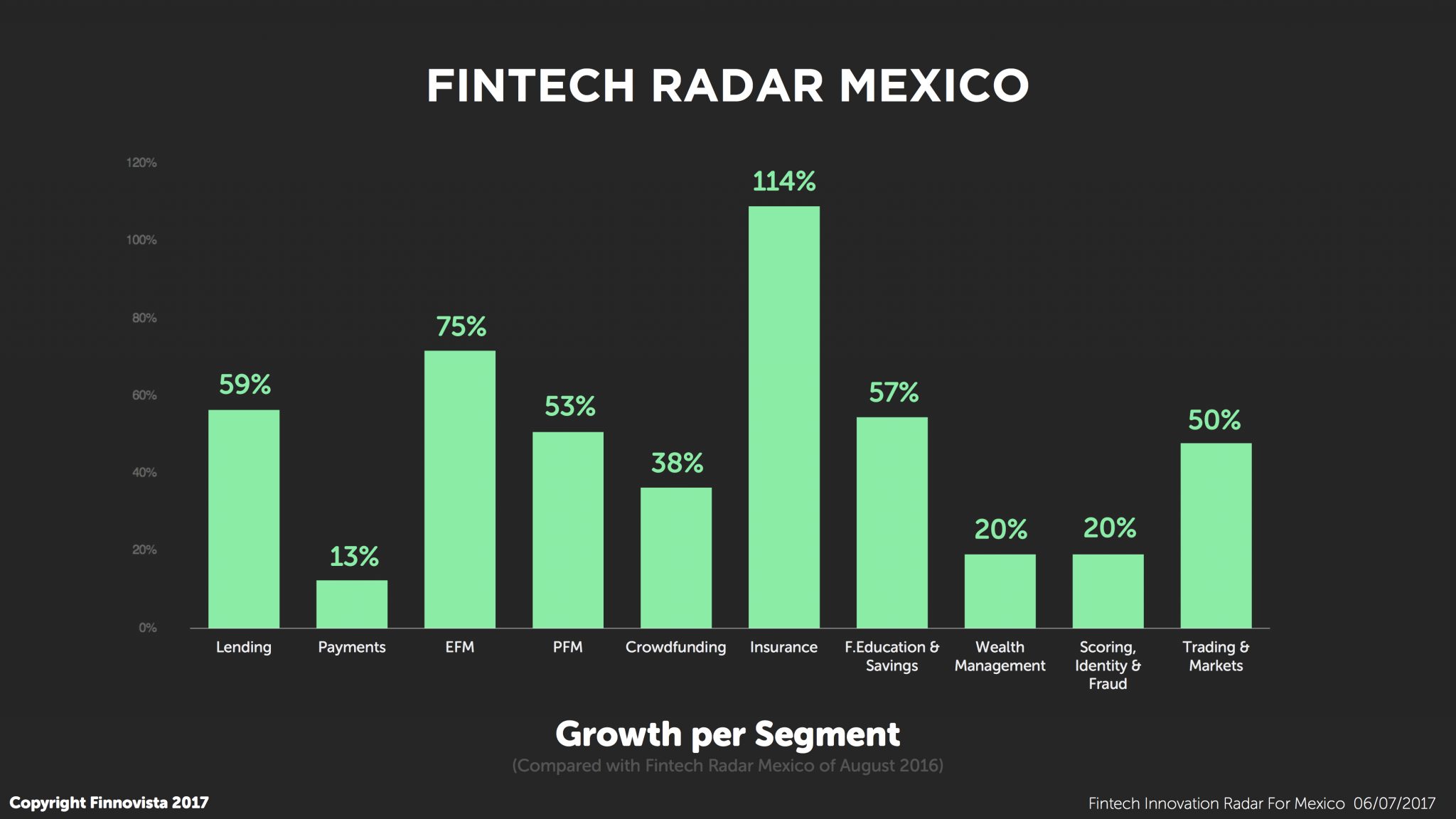

En una comparación con la versión anterior de nuestro Fintech Radar México, este nuevo análisis pone en evidencia importantes cambios respecto a la distribución de los participantes del ecosistema en los diferentes segmentos Fintech, destacando el fuerte crecimiento de los segmentos Seguros, Préstamos, Finanzas Empresariales y Personales y Educación Financiera & Ahorro.

Actualmente los seis segmentos Fintech principales en México son:

- Préstamos, abarcando un 23% de las startups identificadas

- Pagos y Remesas, con otro 22% de las startups

- Gestión de Finanzas Empresariales, suponiendo un 15% de las startups identificadas

- Gestión de las Finanzas Personales, con un 10% de las startups

- Crowdfunding, con un 9% de las startups del país y

- Seguros, que abarca un 6% de las startups

Los restantes cinco segmentos Fintech quedan todos ellos por debajo del 5% de las startups identificadas en el análisis.

Cabe destacar que el segmento Préstamos ha experimentado un crecimiento del 60% pasando a ocupar la primera posición en número de startups Fintech del país, relegando a Pagos y Remesas al segundo lugar tras un exiguo crecimiento del 13%, que podría indicar una saturación de la innovación Fintech en pagos en el país.

Otro aspecto a resaltar sobre esta nueva edición del radar es el crecimiento del segmento de Gestión de Finanzas Empresariales, que se ha consolidado en el tercer puesto con un crecimiento del 75% desde la versión anterior del Fintech Radar México, agrupando a 35 startups en esta categoría. Otros segmentos que manifestaron crecimientos relevantes fueron el de Gestión de Finanzas Personales y el de Educación Financiera & Ahorros, que respecto a la actualización anterior del radar de México crecieron un 53% y 57% respectivamente.

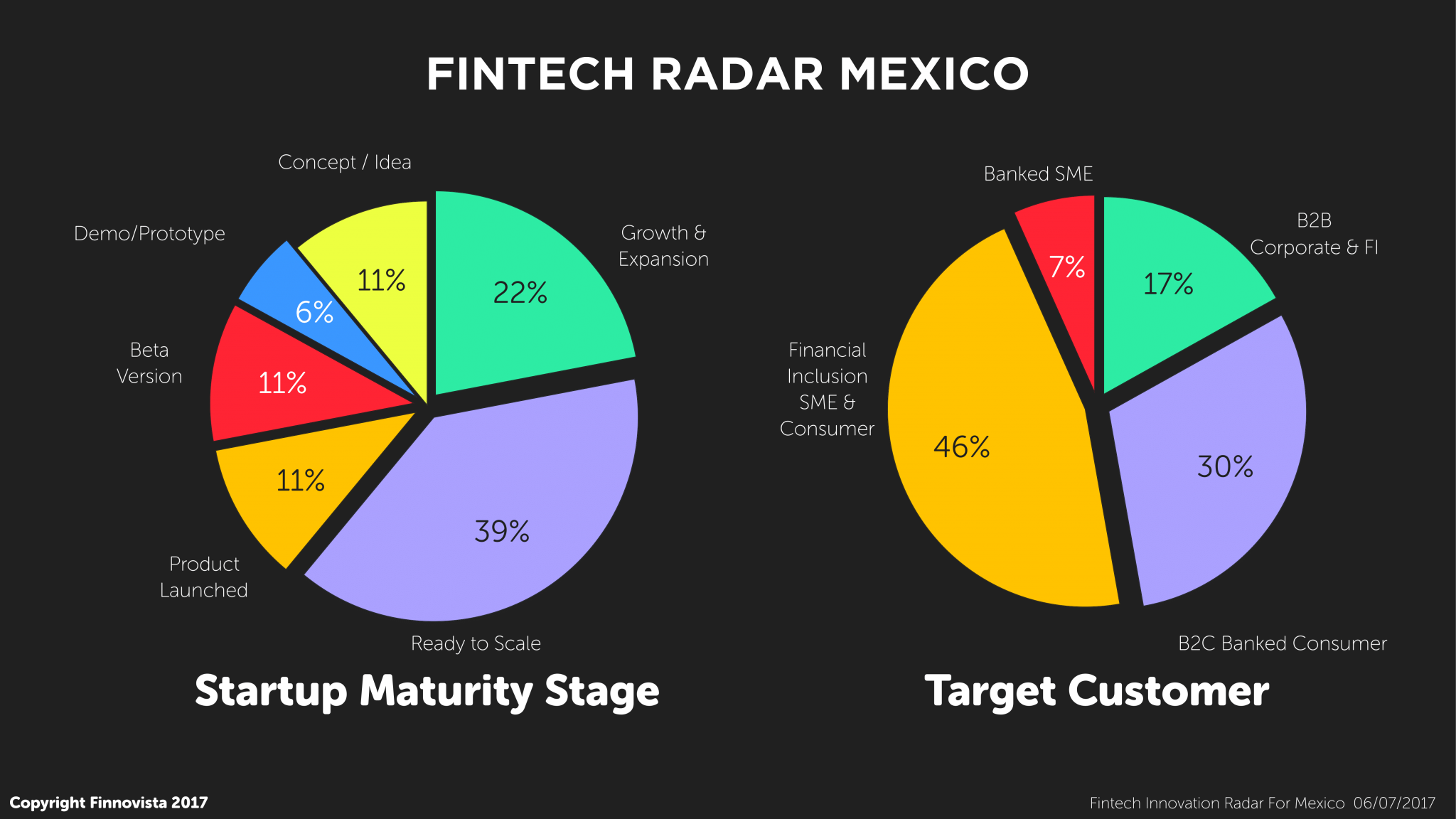

Con respecto a la etapa de madurez de las startups Fintech de México, la mayoría de las ellas afirman estar listas para escalar (el 39%), mientras que el 22% se describen en etapa de Crecimiento y Expansión, quedando en las etapas iniciales el 39% de las startups mexicanas.

Al comparar los mercados Fintech de Brasil y México, resulta interesante destacar que, mientras en Brasil el 34% de las startups Fintech enfocan su oferta hacia empresas e instituciones financieras (transacciones B2B), en México solo el 17% de las startups enfocan su oferta hacia ese mercado. Respecto a la oferta de servicios a consumidores bancarizados (transacciones B2C), ese tipo de oferta describe al 30% de las startups en mexicanas, similar al 31% de startups brasileñas que tienen por objetivo a dicho mercado.

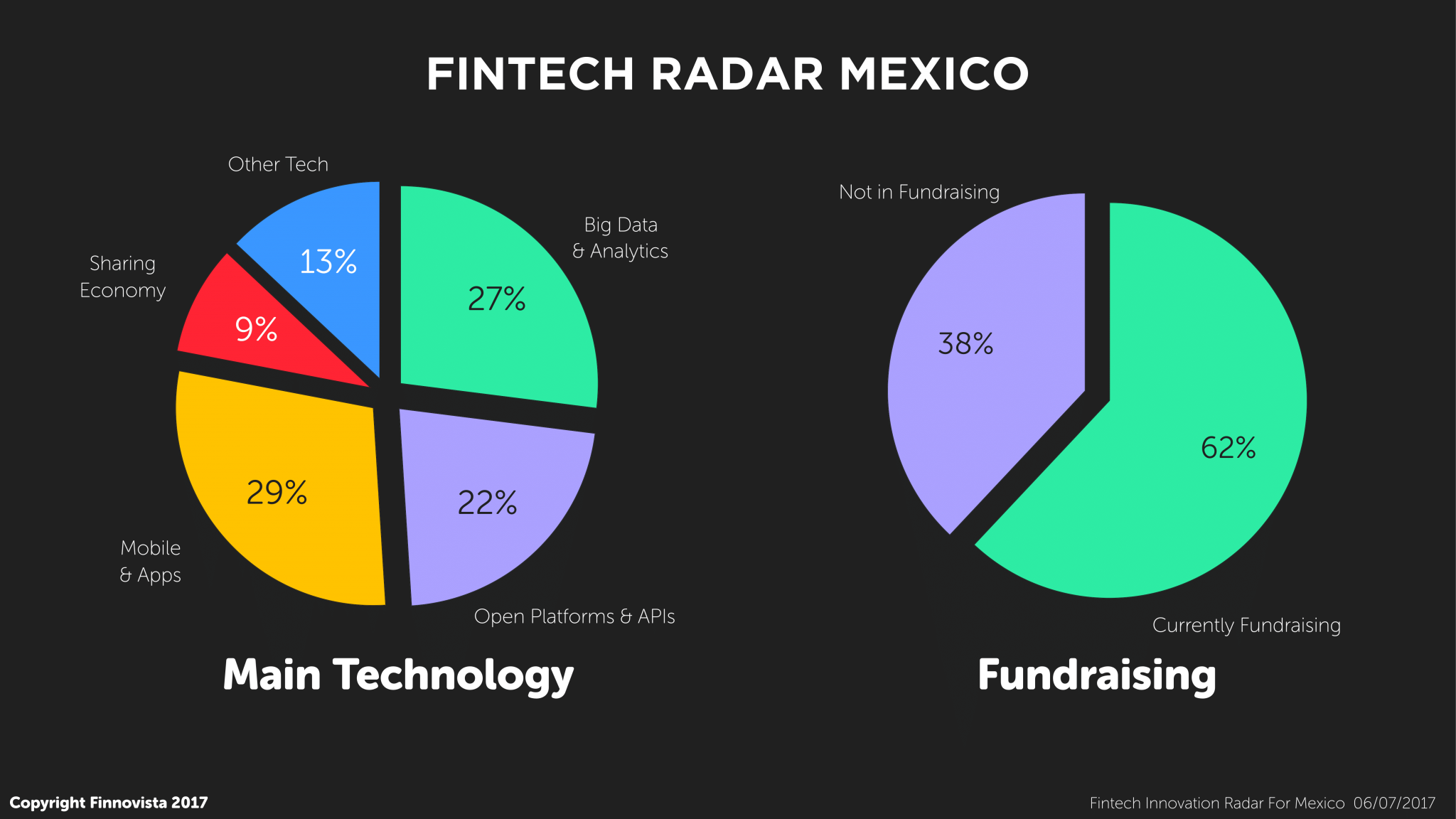

Cuando se le preguntó a las startups mexicanas acerca de la tecnología principal que utilizan para construir sus productos y servicios, destacan 4 tecnologías principales: Móviles y Aplicaciones (29% de las startups la emplean), Big Data y Analítica (27%) API’s y Plataformas Abiertas (22%) y Economía Colaborativa (9%).

En cuanto al financiamiento o recaudación de fondos, el 63% de las startups Fintech mexicanas afirma haber recibido financiamiento de terceros en el pasado y, de las 87 startups que accedieron a responder sobre sus planes de financiamiento, el 62% manifestó estar en busca de inversión actualmente. Estas cifras destacan la importancia de la recaudación de fondos en el desarrollo del ecosistema de fintech en México.

Actualmente las actividades de gran parte de las Fintech mexicanas se sitúan en espacios que no están explícitamente contemplados por las regulaciones aplicables vigentes en el país, por lo que una regulación específica tendría el potencial de reducir los riesgos de operación, mejorar la transparencia de las plataformas tecnológicas, establecer altos estándares de seguridad para la protección de los usuarios e inversionistas y además fomentar la confianza en los modelos de tecnología financiera.

Como toda innovación, las Fintech rompen el status quo de la industria financiera tradicional, por ello que el tema es de suma importancia para los reguladores del sistema financiero mexicano, quienes participan como diseñadores y supervisores del proyecto de ley conocido como ‘La Ley Fintech’, al que las empresas de tecnología financiera deberán alinearse para operar en territorio mexicano.

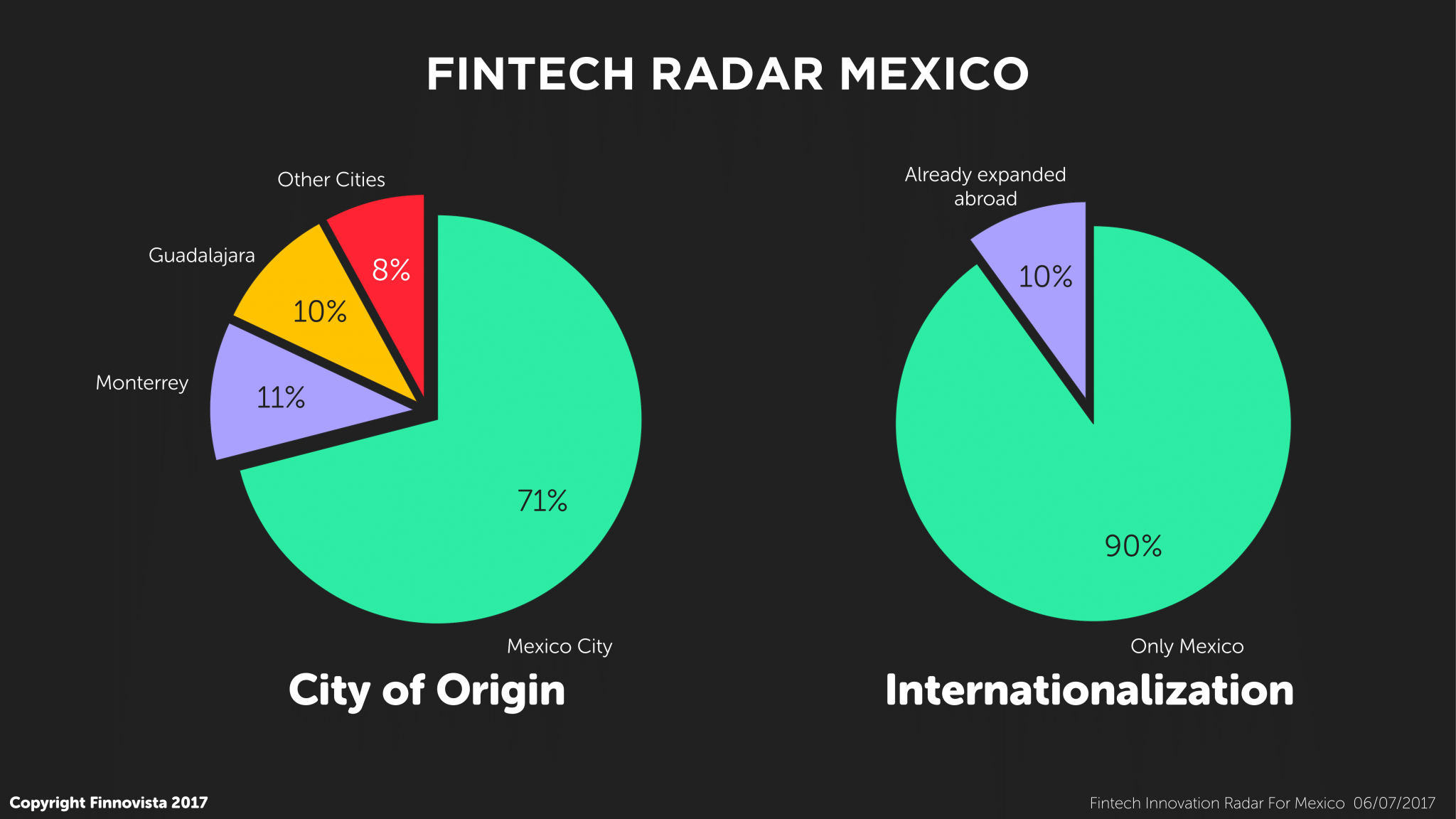

Con una regulación específica a las puertas y la llegada de reconocidos participantes de la escena Fintech internacional, como es el caso de la aceleradora líder mundial Startupbootcamp FinTech que ha lanzado su primer programa en América Latina con sede en la Ciudad de México, concluimos este análisis dejando en claro que México repunta para convertirse en el Hub de emprendimiento Fintech definitivo para la región gracias a una serie de factores sociales y económicos que impulsan el crecimiento de la industria Fintech en el mercado mexicano.

Desde Finnovista, queremos agradecer a los siguientes colaboradores que han participado en la actualización del Fintech Radar México, entre ellos: Anette Urbina, Matthieu Albrieux, Amanda Jacobson, Pablo Prieto, y Francisco Junco. Gracias a todos por su apoyo.

¿Conoces alguna startup Fintech en México que no esté incluida en nuestro Fintech Radar?